銀行はなぜ協業(アライアンス)に向かうのか~フィンテックを有効に活用する非金融業に、銀行はどう対抗するか。 (2017/1/4 NTTデータ経営研究所)

通信業に似る銀行業~コンテンツの提供に向かう通信業

銀行業を取り巻く環境は通信業に似てきた。本業である通信や決済の領域で収益水準の維持が難しくなり、他業との協業(アライアンス)で新たな収益源を摸索する動きが続く。

通信業は、通信の自由化とデジタル化の進展をきっかけに、ビジネスモデルを大きく変えてきた。通信料金が低下し、重点を、通信への課金からコンテンツの一体提供による視聴料金の確保に移しつつある。

コンテンツの提供企業にとっても、通信業との協業はコスト削減の効果が大きい。通信事業者の川上進出だけでなく、コンテンツ提供企業による通信事業者の買収も目立つ。

インフラ事業者としての通信業、銀行業

通信業と銀行業が似るのには理由がある。

第1に、両者ともデータをやりとりするインフラ事業者だ。通信業は情報伝達のための通信インフラを、銀行業は実取引・金融取引のための決済インフラを提供する。需要は、利用者が通信や決済の機能を使って、どのようなビジネスを構築するかで決まる。

第2に、両者ともデジタル化の影響を強く受ける。たとえば、インターネットの登場は、隔地間の通信コストを大きく引き下げると同時に、コンテンツの配信や自宅からの送金を可能にした。

第3に、両者とも公共インフラに近い性格を有するため、規制の影響を強く受ける。通信業では通信回線の開放が熾烈な競争をもたらした。

規制の緩和が非金融業の金融業への新規参入を加速させる

金融業も、規制の緩和が、新規の参入と新たな競争をもたらしている。

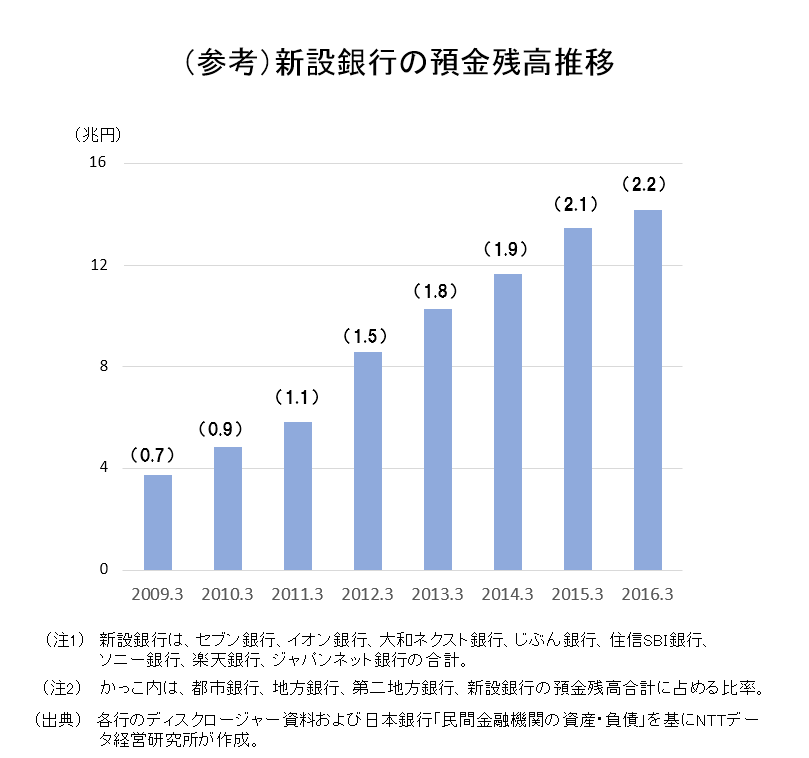

小売業や電子モール運営事業者が積極的にクレジットカードを発行するようになった。コンビニが収納代行を全国展開するようになった。さらに2000年以降は、非金融業による銀行子会社や証券子会社の設立が活発化した。新設銀行の預金残高は、最近でも年率2割程度の伸びを維持しており、年率3%前後にとどまる既存の銀行を凌駕している(参考参照)。

非金融業の参入の狙い~顧客の囲い込みとデータの収集

非金融業のビジネスモデルは、インターネットやオンライン回線を基本インフラに据えつつ、クレジットカードや電子マネーの発行、収納代行の提供、関連融資の実行などで、決済・融資領域への浸透を図ろうとするものだ。

その特徴は、カード発行の場合、手数料を利用者に課金しないところにある(手数料は加盟店から徴収)。そればかりか、利用する都度、ポイントが賦与される。また住宅ローンの場合、非金融業の銀行子会社から借りれば、グループのスーパーマーケットで買い物代金が割引かれる例もみられる。

こうした価格(割引き)戦略が成り立つのは、彼らが本業と金融業一体のビジネスモデルを考えているからだ。

その狙いは、第1に、金融サービスを提供することを通じて、本業の顧客を囲い込むことにある。電子モール運営事業者がクレジットカードを発行したり、小売業者が住宅ローン借入者に割引を行うのは、モールや小売店舗への集客を期待しているからにほかならない。

第2に、顧客データを広範に収集することで、ビッグデータ解析につなげ、本業のマーケティングや商品企画に役立てることにある。ポイントの賦与は、顧客データ収集のための有力なツールである。

侵食される銀行の収益源

こうした非金融業の価格戦略は、銀行業に大きなインパクトを与える。従来であれば、取引1件ごとに銀行の振替や振込が利用されていたものが、カード決済や収納代行に移行することで、銀行口座の利用頻度が減少する。

この結果、決済手数料収入と取引・決済データの両方が減少する。従来、銀行の比較優位は「預金口座の動きを逐一得られること」にあるとされてきたが、その一部が抜け落ちている。ビッグデータ時代の到来にもかかわらず、だ。

協業に向かう銀行

そうであれば、銀行も非金融業に対抗するしかない。手がかりは、通信業におけるコンテンツ提供と同様に、協業を軸に銀行業と他事業(他のサービス)を一体提供することだ。

こうした戦略は、法人分野ではこれまでも採られていたことである。典型的には、取引先企業に対するM&Aなどのコンサルティングサービスと、預金・融資の一体提供である。(コンサルティングは提携専門業者が提供する場合もあるし、自行グループ内で提供する場合もある。)

これを家計にも応用しようということだ。現時点で多くの銀行が実際に取り組んでいるのは、カード会社やクレジット会社との連携による家計ニーズの掘り起しである。

銀行はプラットフォームの提供とデータの解析が軸に

ただ、それだけで足りるかどうかは分からない。競合相手である非金融業のカバー範囲は広い。顧客を多く確保しようとすれば、銀行も、より広範な事業者との協業に向かうのが自然だろう。

その際、留意すべき点がいくつかある。

一つは、フィンテックをどう活用するかだ。フィンテックの活用余地は、実は、銀行業よりも非金融業の方が大きい。クラウドもビッグデータも、本来、金融に限った技術ではない。汎用的な高度技術は、業種を超えたビジネスにこそ応用範囲が広い。

たとえば、電子モール運営事業者の銀行子会社による出店企業への融資は、モール事業を通じて得られる売上・在庫データが審査に活かされているはずである。銀行はこれにどう対抗するか。

もう一つは、制度上、銀行と非金融業の間の競争条件が必ずしも均衡しないことが、銀行をどの程度制約するかだ。現在の法制では、商業(非金融業)は銀行子会社をもてるが、銀行は商業子会社をもてない。

もちろん、だからといって銀行の「協業」の範囲がはじめから制約されるわけではない。しかし、非金融業の一体経営に比べれば、データの収集範囲や取扱いに差が出ておかしくない。

その一方で、銀行が、家計の給与振込口座を多数保有し、豊富な家計データを有していることに変わりはない。これらデータの解析力を高めることができれば、銀行が競争上の比較優位を高める余地もあるだろう。

今後、銀行はプラットフォームの提供者として、他業と協業モデルを探っていくこととなる。その成否は、どれだけ効果的なプラットフォームを提供できるか、また、どれだけ有意なデータを提供できるかで決まることになろう。

- 著者プロフィール

-

山本 謙三

株式会社NTTデータ経営研究所 取締役会長

1976年東京大学教養学部教養学科(国際関係論)卒業。同年日本銀行入行。金融市場局長、米州統括役、決済機構局長、金融機構局長などを経て、2008年5月理事。 2012年6月より現職。

専門分野は、金融機関・金融システム、金融政策、決済、業務継続。

- 関連記事

- 今注目のIoT業界分析~2020年には付加価値創出30兆円を目指す!~フィスココイン専用「特別レポート11月号」より 株式会社フィスコ

- フィンテックと仮想通貨に潜む足かせ、米国で拡がる規制標準化への期待

- FinTechを取り巻く法規制-仮想通貨-

- ビットコイン―「ブロックチェーンの衝撃」~ビットコイン、FintechからIoTまで、社会構造を覆す破壊的技術

- ビットコイン―仮想通貨を法律上初めて定義した法案成立